Ce sunt veniturile neimpozabile?

Veniturile neimpozabile sunt acele venituri care nu vor fi supuse impozitului pe venit, pentru ca asa este prevazut de legislatie, in speta Codul Fiscal.

In mod cert, aceste venituri neimpozabile reprezinta niste exceptii si au fost introduse pentru sprijinirea anumitor categorii de persoane sau pentru a evita dubla impozitare.

Veniturile neimpozabile pentru salariati

Legea permite oferirea unor beneficii catre salariati de la angajatori, iar acestea vor fi scutite de impozit, asa cum prevede art. 76 din Codul Fiscal, alin. 4:

In cazul cadourilor in bani si/sau in natura, inclusiv tichetele cadou, oferite de angajatori, veniturile sunt neimpozabile, in masura in care valoarea acestora pentru fiecare persoana in parte, cu fiecare ocazie din cele de mai jos, nu depaseste 300 lei:

(i) cadouri oferite angajatilor, precum si cele oferite pentru copiii minori ai acestora, cu ocazia Pastelui, Craciunului si a sarbatorilor similare ale altor culte religioase;

(ii) cadouri oferite angajatelor cu ocazia zilei de 8 martie;

(iii) cadouri oferite angajatilor in beneficiul copiilor minori ai acestora cu ocazia zilei de 1 iunie;

b) drepturile de hrana acordate de angajatori angajatilor, in conformitate cu legislatia in vigoare;

KIT-ul de documente instant obligatorii in Legislatia Muncii si Salarizare

Apararea Impotriva Incendiilor - Ghid Practic

Instruire si testare SSM 5 modele de teste si instructiuni proprii SSM

c) hrana acordata de angajatori angajatilor, in cazul in care potrivit legislatiei in materie este interzisa introducerea alimentelor in incinta unitatii;

(...)

Echipamentul de protectie si de lucru - venituri neimpozabile?

In ceea ce priveste contravaloarea echipamentelor tehnice, a echipamentului individual de protectie si de lucru, a alimentatiei de protectie, a medicamentelor si materialelor igienico-sanitare, a altor drepturi privind sanatatea si securitatea in munca, precum si a uniformelor obligatorii si a drepturilor de echipament, ce se acorda potrivit legislatiei in vigoare, acestea reprezinta venituri neimpozabile potrivit art. 76 alin. (4) lit. f) din Codul fiscal.

Potrivit prevederilor art. 76 alin. (4) lit. f), nu sunt venituri impozabile:

a) contravaloarea echipamentelor tehnice primite de angajat sub forma de aparatura, dispozitive, unelte, alte mijloace asemanatoare, necesare in procesul muncii;

b) contravaloarea echipamentului individual de protectie cu care este dotat fiecare participant in procesul muncii pentru a fi protejat impotriva factorilor de risc;

c) contravaloarea echipamentului individual de lucru care cuprinde mijloacele primite de un angajat in vederea utilizarii lor in timpul procesului muncii pentru a-i proteja imbracamintea si incaltamintea;

d) contravaloarea alimentatiei de protectie primite in mod gratuit de persoanele fizice care lucreaza in locuri de munca cu conditii grele si vatamatoare;

e) contravaloarea materialelor igienico-sanitare primite in mod gratuit de persoanele fizice care isi desfasoara activitatea in locuri de munca al caror specific impune o igiena personala deosebita;

f) contravaloarea medicamentelor primite de cadrele militare in activitate, functionarii publici cu statut special din sistemul administratiei penitenciare in activitate, sportivi, personalul navigant si alte categorii de personal, potrivit legii;

g) contravaloarea echipamentului si a materialelor de resortul echipamentului, cum ar fi: materiale de spalat si de igiena, materiale de gospodarie, materiale pentru atelierele de reparatii si intretinere, rechizite si furnituri de birou, primite in mod gratuit de personalul din sectorul de aparare nationala, ordine publica si securitate nationala, in conditiile legii;

h) valoarea financiara anuala a normelor de echipare, valoarea financiara a drepturilor de echipament, precum si materiale de resortul echipamentului in timp de pace, ale personalului din sectorul de aparare nationala, ordine publica si securitate nationala;

i) altele asemenea.

Pentru a fi mai elocventi, am ales drept punct de plecare un studiu de caz prezentat de specialistii de la PortalCodulMuncii:

"Va rog sa ma ajutati sa inteleg daca trebuie declarate in D112 cv echipamentelor de protectie si de lucru. Ma refer aici la: pantofi cu bombeu metalic, ochelari de protectie, manusi, tricouri, salopete. Daca se vor declara, cum se va imparti valoarea lor tinand cont ca achizitia s-a facut pentru un stoc mai mare, permanent existand pe stoc echipamente inca nealocate? Pe masura ce se dau in consum se aloca pe angajati si astfel se declara? In luna in care se consuma?"

Asadar, potrivit prevederilor art. 76 alin. (4) lit. f) din Codul fiscal, contravaloarea echipamentului individual de protectie si de lucru necesare in procesul muncii nu sunt venituri impozabile.

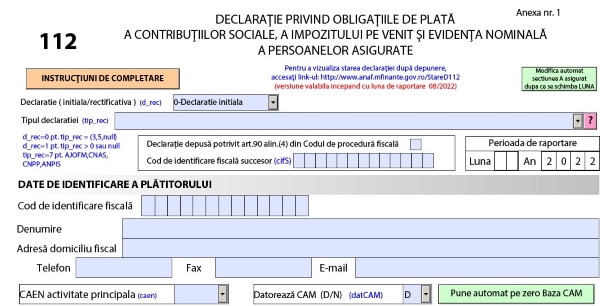

In raport cu obligatia de completare a Declaratiei 112, intr-adevar, potrivit instructiunilor de completare aprobate prin OPANAF 6330/2024, in Sectiunea E.3 din Anexa nr. 1.2 – Asigurat este solicitata declararea veniturilor neimpozabile prevazute la art. 76 alin. (4) din Codul fiscal, insa doar a celor mentionate expres la punctele 8.4.1 - 8.4.8.

Astfel, randurile corespunzatoare veniturilor neimpozabile prevazute la art. 76 alin. (4) din Codul fiscal se completeaza astfel:

– Randul 8.4.Venituri neimpozabile, cf.art.76 alin.(4) din CF, din care: (E3_69) se completeaza cu totalul veniturilor din salarii si asimilate salariilor neimpozabile, mentionate expres la punctele pct. 8.4.1 - 8.4.8:

– Randul 8.4.1.Cadouri in bani si/sau in natura, inclusiv tichete cadou, cf.art.76 alin.(4) lit.a) din CF (E3_86) se completeaza cu sumele reprezentand contravaloarea cadourilor in bani si/sau in natura, inclusiv tichete cadou, conform art. 76 alin. (4) lit. a) din Codul fiscal.

– Randul 8.4.2.Ajutoare de natura celor prevazute la art.76 alin.(4) lit.a) din CF (E3_87) se completeaza cu sumele reprezentand contravaloarea ajutoarelor de natura celor prevazute la art. 76 alin. (4) lit. a) din Codul fiscal.

– Randul 8.4.3.Indemnizatii de delegare neimpozabile, cf.art.76 alin.(4) lit.h) din CF (E3_62) se completeaza cu sumele reprezentand indemnizatii de delegare care sunt acordate in limita plafonului neimpozabil prevazut la art. 76 alin. (2) din Codul fiscal.

– Randul 8.4.4.Indemnizatii de detasare neimpozabile, cf.art.76 alin.(4) lit.h) din CF (E3_63) se completeaza cu sumele reprezentand indemnizatii de detasare care sunt acordate in limita plafonului neimpozabil prevazut la art. 76 alin. (2) din Codul fiscal.

– Randul 8.4.5.Indemnizatii specifice detasarii transnationale nempozabile, cf.art.76 alin.(4) lit.h) din CF (E3_64) se completeaza cu sumele reprezentand indemnizatii specifice detasarii transnationale care sunt acordate in limita plafonului neimpozabil prevazut la art. 76 alin. (2) din Codul fiscal.

– Randul 8.4.6.Prestatii suplimentare primite de salariati in baza clauzei de mobilitate neimpozabile, cf.art.76 alin.(4) lit.h) din CF (E3_65) se completeaza cu suma reprezentand prestatii suplimentare primite de lucratorii mobili prevazuti in Hotararea Guvernului nr. 38/2008 privind organizarea timpului de munca al persoanelor care efectueaza activitati mobile de transport rutier, cu modificarile ulterioare, in limita plafonului neimpozabil stabilit la alin. (2) lit. k) din Codul fiscal.

– Randul 8.4.7.Indemnizatii si orice alte sume de aceeasi natura, neimpozabile,

cf. art.76 alin.(4) lit.j) din CF (E3_88) se completeaza cu sumele reprezentand indemnizatii si orice alte sume de aceeasi natura, primite pe perioada deplasarii, in alta localitate, in tara si in strainatate, neimpozabile conform art. 76 alin. (4) lit. j) din Codul fiscal.

– Randul 8.4.8. Avantajele sub forma dreptului la stock options plan, acordate de persoanele juridice angajatilor, administratorilor si/sau directorilor acesteia sau ai persoanelor juridice afiliate acestora, cu titlu gratuit sau la un pret preferential la momentul exercitarii acestora, cf.art.76 alin.(4) lit.r) din CF (E3_66) se completeaza cu valoarea avantajelor. Valoarea avantajelor se determina la momentul exercitarii optiunilor si reprezinta diferenta dintre pretul de achizitie/valoarea zero, pentru cele acordate cu titlu gratuit si valoarea de piata a titlurilor de participare la momentul exercitarii acestora.

Asa cum se poate constata, veniturile de natura celor neimpozabile enumerate in mod expres la art. 76 alin. (4) lit. f) din Codul fiscal, inclusiv a contravalorii echipamentelor de protectie si de lucru necesare in procesul muncii, nu fac obiectul declararii in Declaratia 112, in sectiunea E.3.

Un raspuns oferit in martie 2025, de catre expertii de la PortalCodulMuncii. Da click aici pentru mai multe raspunsuri si sfaturi de la specialisti in legislatia muncii si resurse umane.

LEGISLATIAMUNCII.RO

LEGISLATIAMUNCII.RO